À court terme, le secteur mondial du transport des conteneurs par voie maritime absorbera probablement le choc causé par les attaques contre les navires en mer Rouge, car la demande est généralement faible en janvier et février. Toutefois, si ces incidents se poursuivent en mars et avril, lorsque le commerce mondial connaît un rebond saisonnier, les contraintes de capacité pourraient déclencher une crise de la chaîne d’approvisionnement comparable à celle de 2021-2022.

La source des tensions sur les chaînes d’approvisionnement est différente aujourd’hui, mais le résultat pourrait être le même.

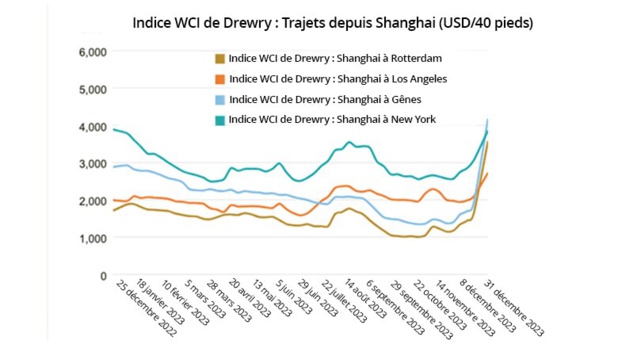

, ce qui ajoute 3 000 à 3 500 milles nautiques (5 500 à 6 500 km) et sept à dix jours au trajet habituel entre l’Europe et l’Asie.

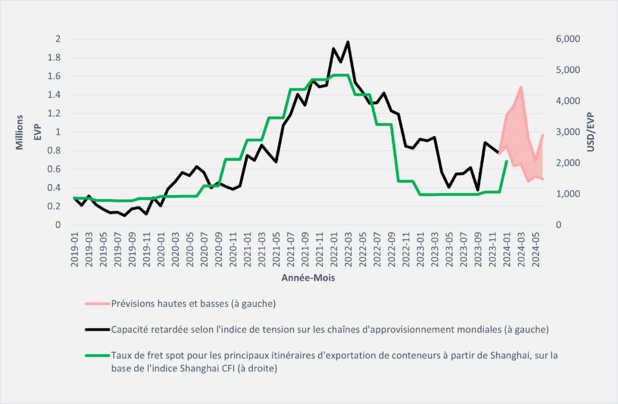

Selon les estimations, cette distance supplémentaire pourrait réduire la capacité de transport maritime de 700 000 à 1,9 million de conteneurs standard (équivalents vingt pieds, ou EVP).

Le chiffre le plus élevé est comparable à la capacité bloquée en 2021 au plus fort de la crise liée à la COVID-19, telle que mesurée par l’indice de tension sur les chaînes d’approvisionnement mondiales mis au point par la Banque mondiale (figure 1). Cet indice est une estimation de la capacité immobilisée lorsque des retards excessifs sont constatés par rapport aux délais habituels de transport de port à port (ligne noire).

Il est fortement corrélé aux volumes de fret, qui sont sensibles aux changements à court terme de l’offre et de la demande. La zone rose de la figure 1 indique les prévisions pour la période allant de janvier à mai 2024.

Figure 1 : L’indice de tension sur les chaînes d’approvisionnement mondiales a bondi au plus fort de la crise de la COVID-19 et devrait augmenter à nouveau si les attaques en mer Rouge se poursuivent.

Banque mondiale

Actu-Economie