A l’heure où les chocs économiques et financiers se multiplient, les Etats redeviennent des acteurs de premier plan, non seulement comme régulateur, mais aussi comme actionnaire stratégique. Une dynamique qui pourrait bien redessiner les contours du paysage bancaire ouest-africain dans les années à venir.

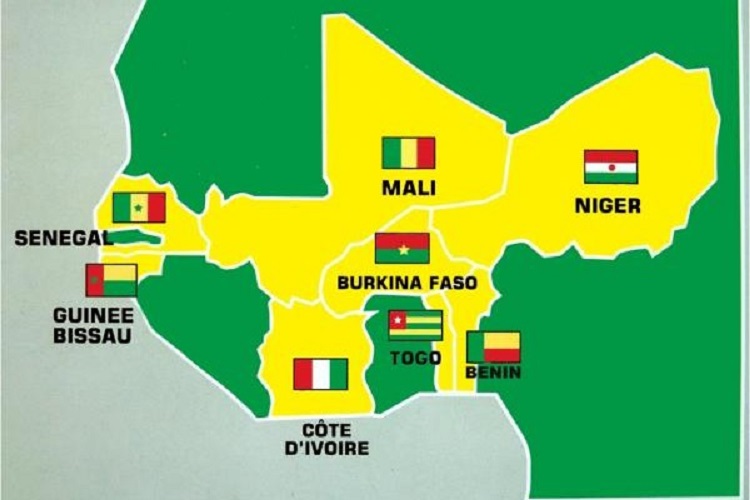

Les gouvernements de l’Union économique et monétaire ouest-africaine (UEMOA) ont pris du terrain dans l’actionnariat des établissements de crédit, au cours des cinq dernières années.

Entre 2019 et 2023, les participations publiques, détenues par les Etats et leurs démembrements, ont plus que doublé, passant de 300,6 milliards FCFA (508,6 millions $) à 641,9 milliards FCFA (1,08 milliard $).

Cette progression fulgurante de 113,5 % révèle une stratégie des pouvoirs publics pour asseoir leur influence dans un secteur clé, souvent secoué par des turbulences économiques tout en s’assurant des leviers de financement pour leurs projets de développement.

Les besoins nationaux, en constante croissance, peinent en effet à être comblés, notamment en raison des crises successives qui ont frappé la région et le monde, ces dernières années.

Après les phases de privatisation des années 1980 et 1990, dans le cadre des programmes d’ajustement structurel imposés par le Fonds monétaire international (FMI) et la Banque mondiale, l’Etat marque son grand retour et même monte en puissance, pouvait-on encore observer de l’analyse des dernières données de la Commission bancaire de l’UEMOA.

En 2023, ce sont vingt-trois établissements de crédit, représentant 21,3 % des actifs bancaires de l’Union qui sont désormais majoritairement contrôlés par l’Etat.

Si cette prise de pouvoir se fait sentir dans la plupart des pays de l’Union, c’est en Côte d’Ivoire que l’actionnariat public atteint des sommets. Dans la première économie de l’UEMOA en effet, les parts étatiques dans le capital des banques ont bondi de 16,6 % en 2019 à 32,9 % en 2023. Une montée en flèche de 16,3 points de pourcentage qui reflète une volonté farouche d’Abidjan de renforcer son emprise sur le secteur bancaire, en appui notamment à sa politique de la dette.

L’exemple ivoirien est révélateur d’une tendance plus large.

En février 2023, le géant bancaire français BNP Paribas cédait sa participation majoritaire dans la Banque internationale pour le commerce et l’industrie de la Côte d’Ivoire (BICICI) à un consortium d’entités publiques ivoiriennes, constitué de la Banque nationale d’investissement (BNI), de l’IPS-CGRAE, de la Caisse des dépôts et consignations de Côte d’Ivoire (CDC-CI) et de la Caisse nationale de prévoyance sociale (CNPS). Pour 80 milliards FCFA, ces acteurs sous la bénédiction d’Alassane Ouattara s’adjugeaient 67,49 % du capital de la banque.

La dynamique est la même que ce soit au Mali ou au Bénin. Au Mali, la part de l’Etat dans les banques est également en hausse, passant de 23,5 % en 2019 à 32 % en 2023, dans un contexte où la stabilité du secteur bancaire est primordiale face aux défis sécuritaires et politiques.

De son côté, le Bénin a vu ses participations publiques s’envoler de 9,5 % à 25,9 %, une hausse spectaculaire de 16,4 points. Cette poussée est matérialisée par la naissance, en 2020 de la Banque internationale pour l’industrie et le commerce (BIIC), issue de la fusion de deux banques locales et désormais détenue à 100 % par des entités publiques.

Ce mastodonte est aujourd’hui la plus grande banque du pays en termes d’actifs.

Le Burkina Faso et le Sénégal ont connu des hausses respectives de 6,1 et 6,6 points, avec des parts qui ont atteint 22 % et 14,1 % en 2023. De même, au Niger, l’actionnariat public a progressé, passant de 22,5 % à 24,6 % durant la même période.

Togo : l’exception

Si la tendance générale est à la montée en puissance des Etats, le Togo fait figure d’exception avec un désengagement progressif. La part de l’actionnariat public y est passée de 14% en 2019 à seulement 8,6 % en 2023, traduisant un retrait de l’Etat au profit d’une participation accrue du secteur privé. En 2021, l’Etat togolais avait cédé 90% de ses participations dans la BTCI au holding IB Bank de l’homme d’affaires Mahamadou Bonkoungou. La banque rachetée deviendra IB Bank Togo.

A l’inverse, la Guinée-Bissau, bien qu’affichant une proportion relativement faible d’actionnariat public (11,7 % en 2023), a enregistré une augmentation notable de 1,8 point sur la même période.

L’actionnariat privé recule

Globalement, ces Etats ont surtout tiré profit du retrait progressif des banques étrangères hors de l’UEMOA. En effet, l’actionnariat étranger, qui pesait encore 633 milliards FCFA en 2019, a chuté à 500,3 milliards FCFA en 2023. Ce désinvestissement s’est traduit par une contraction de la part relative de ces acteurs dans la capitalisation du système bancaire, celle-ci étant passée de 32,2 % en 2019 à seulement 21 % en 2023. Le désengagement des investisseurs étrangers a ouvert la voie à une montée en puissance des Etats, parfois au détriment des investisseurs privés locaux.

En dépit du fait que leurs parts, estimées à 1094,2 milliards FCFA en 2019, ont progressé pour atteindre 1243,2 milliards FCFA en 2023, soit une augmentation moyenne de 13,6 % sur la période quinquennale, en raison d’acquisitions et de créations de nouvelles entités, l’actionnariat privé de l’Union a reculé, passant à 52,1 % de la capitalisation du secteur bancaire à fin 2023 contre 54 % en 2019.

agenceecofin