L’arrestation du fondateur de la blockchain Terra, Do Kwon, met en lumière les stablecoins, ces cryptomonnaies adossées au cours d’une monnaie traditionnelle, comme l’euro et le dollar.

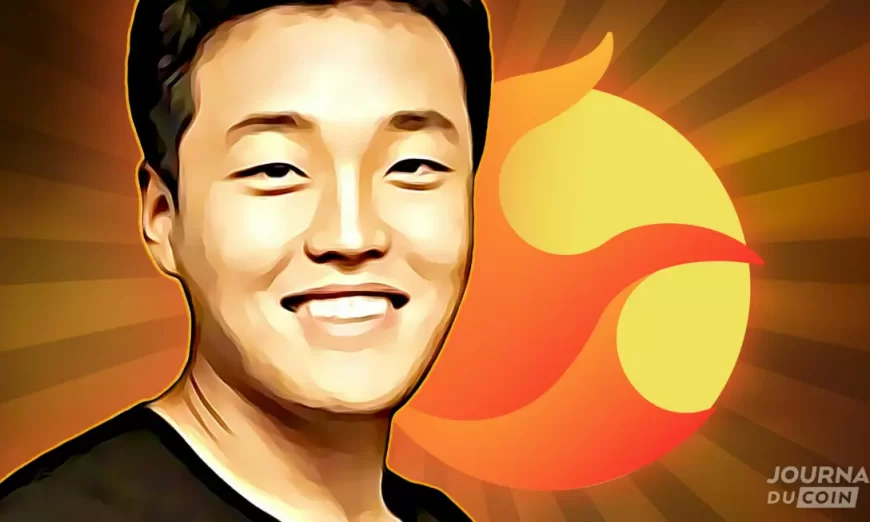

Les « stablecoins », ces cryptoactifs dont le prix est censé être stable, retiennent à nouveau l’attention du public avec l’arrestation du Sud-coréen Do Kwon, qui avait créé le Terra, dont le crash a causé près de 40 milliards de dollars de pertes pour les investisseurs.

Stablecoins contre bitcoins

Les stablecoins, comme le Tether et le USD Coin (USDC), sont des cryptomonnaies: les transactions sont enregistrées sur un registre décentralisé, la blockchain, et non pas par une banque comme pour les devises classiques.

Mais, alors que les cryptomonnaies comme le bitcoin et l’ether voient leurs cours fluctuer, avec des variations si grandes que leur utilisation comme devise est quasi-impossible, les créateurs de stablecoins visent un prix stable. En général, ils promettent la parité avec le dollar, même si certains stablecoins sont arrimés à l’euro, ou même à l’or.

Selon la Réserve fédérale américaine (Fed), ce marché représentait 150 milliards de dollars fin 2022. Pour garantir un prix à un dollar, Tether ou Circle, l’émetteur de l’USDC, affirment détenir des réserves en actifs équivalant aux stablecoins émis. Cela n’empêche pas les sueurs froides: l’USDC a vu son prix trembler quand Circle a indiqué à ses utilisateurs avoir momentanément perdu accès à 3,3 milliards de dollars laissés dans les caisses de la banque en faillite Silicon Valley Bank (SVB).

Les usages

Pour l’instant, ces stablecoins sont principalement utilisés pour faciliter les échanges de cryptomonnaies entre elles par les investisseurs, ce qui en fait un rouage essentiel du secteur des cryptos. L’utilisation de stablecoins à l’intérieur d’une plateforme d’achat est souvent comparée à des jetons de casinos, pour vendre des bitcoins et acheter des dogecoins sans avoir à passer par sa banque, par exemple.

Leur utilisation se développe cependant, notamment dans certains pays où la devise voit sa valeur chuter. Au début de l’invasion russe de l’Ukraine, des dons en cryptomonnaies, et notamment en stablecoins, avaient renfloué les caisses de Kiev. Un stablecoin donne alors accès aux utilisateurs à un produit arrimé au dollar sans avoir de compte bancaire aux Etats-Unis.

Autorités méfiantes

Les banques centrales voient déjà d’un mauvais œil ces stablecoins, car si leur usage se généralisait, ils rivaliseraient avec les échanges bancaires ou le liquide, directement régulés par les instituts monétaires à travers le monde.

La Fed a mis en garde contre leur volatilité, tandis que la Banque d’Angleterre (BoE) a appelé à réguler leurs émetteurs autant que des banques classiques.

La Banque centrale européenne (BCE), dans un rapport de mi-2022, souligne que « bien que la transparence de la composition des actifs de réserve a augmenté dans l’année écoulée, les détails manquent ». Mi-février, un régulateur américain a interdit à la plus grande plateforme d’achat de cryptomonnaies, Binance, d’émettre son propre « stablecoin », le BUSD.

Les stablecoins algorithmiques

Dans le cas du Terra émis par Do Kwon, ce dernier affirmait pouvoir garantir la parité de son cryptoactif avec le dollar non pas à travers des réserves mais par un algorithme, qui impliquait des arbitrages avec une autre cryptomonnaie émise par le même groupe, le Luna.

L’idée est alors de décentraliser l’émission de ces stablecoins, trop contrôlés par leurs créateurs au goût de certains, qui voient l’absence d’un émetteur unique comme la principale vertu des cryptomonnaies. Mais mi-2022, des remous sur le marché des cryptomonnaies révèlent des failles dans l’écosystème créé par Do Kwon, et les deux cryptomonnaies s’écroulent.

Le crash a causé près de 40 milliards de dollars de pertes pour les investisseurs, et un jury fédéral à New York a retenu pas moins de huit chefs d’inculpations contre Do Kwon jeudi, après son arrestation au Monténégro.

L’aventure a pour l’instant coupé l’appétit du marché pour les stablecoins algorithmiques, même si certains promettent encore la stabilité avec le dollar via un algorithme. Pour la BCE, « les stablecoins algorithmiques devraient être considérés comme des cryptoactifs sans réserve », par exemple comme le bitcoin, jugé comme un actif à risque par les régulateurs.

AFP